2023年12月14日、クミアイ化学工業が当期業績と同時に翌期の減配見込みを発表しました。それを受けて多くの投資家が売却に走り、翌日には株価が20%下落…。

悪いサプライズで2023年を締めくくった方も多いと思います。かく言う私もその1人です。

損失を抱えた銘柄を売却した場合、損益通算により売却代金とは別で税金分が還付されることがあります。この制度があるから12月中に売却した方も多かったのではないでしょうか。

そして、この損益通算はNISA口座では使うことができないものです。

今回は、新NISAがスタートした今、損益通算などが使える特定口座で投資すべきケースはあるのかを検討したいと思います。

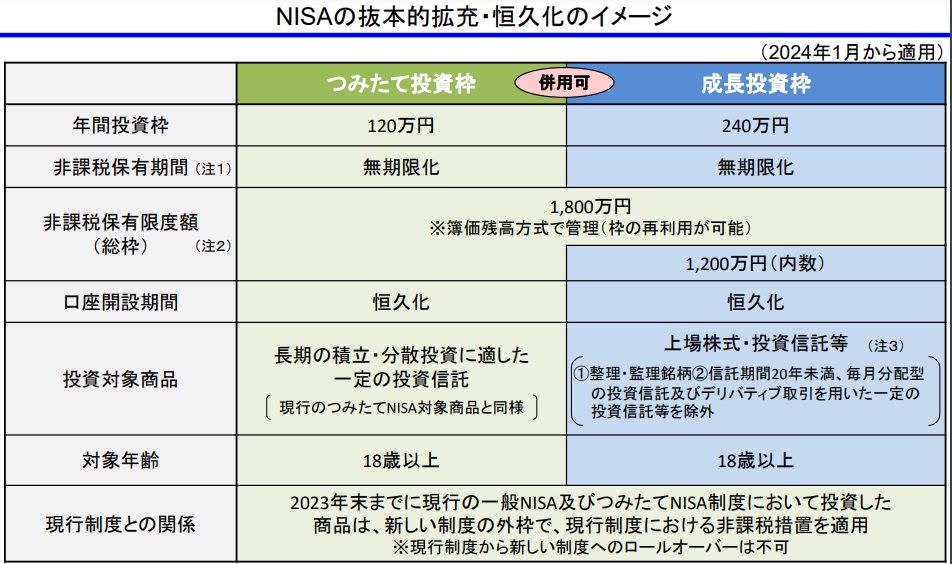

NISA制度の概要

改めて2024年1月からのNISA制度の概要です。

NISA口座で買った株式・投資信託から配当金や売却益が生じた場合、本来20%ほどかかる税金が非課税になります。

「配当金や売却益が非課税」に着目した場合、そのメリットを最大限に活かせるケースとはどんなものがあるでしょうか。

どんな場合にマッチするか

「非課税」の活かし方は大きく2種類に分かれます。

- 早く活かしたい場合

- 短期的なキャッシュフローを重視

- 安定して高い配当が期待できる銘柄(大型株、累進配当銘柄、それらを集めた高配当ファンドなど)

- 大きく活かしたい場合

- 長期的なキャッシュフローを重視

- 長期的な値上がりが期待できる銘柄(オルカン、S&P500など)

上記のような場合は、NISAの最大のメリットである「非課税」を活かせることになります。

特定口座の概要

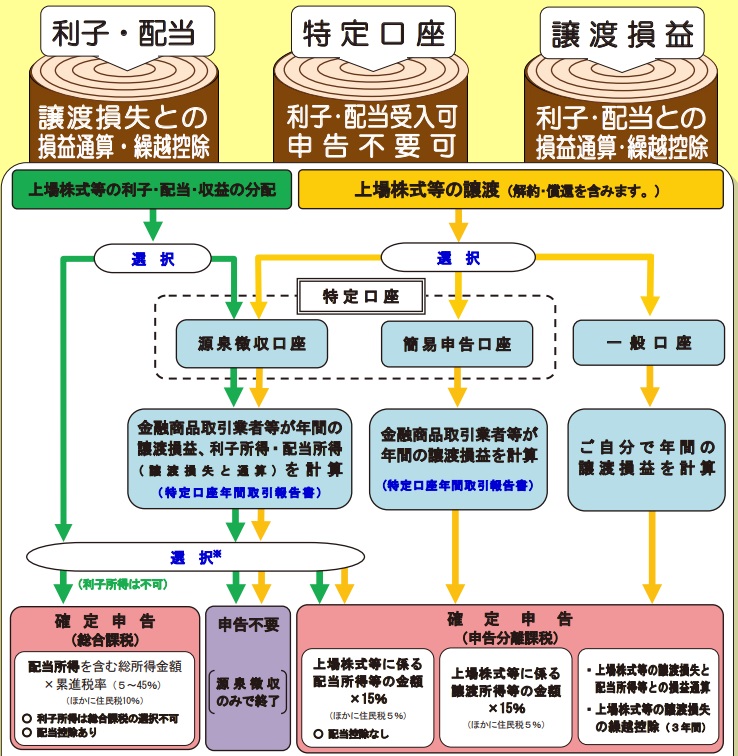

特定口座とは、上場株式から生じた年間損益について、証券会社が計算してくれる口座のことです。

特定口座開設の際に「源泉徴収あり」を選択することで、確定申告を不要とすることもできる一方、確定申告をすることで他の証券会社の特定口座との損益通算、譲渡損失の繰越控除の特例を受けることもできます。

出典:国税庁 ※リンク先の情報は一部改正されているものもあるため、参考としてご覧ください

特定口座の場合のみ使える制度として、

- 配当控除

- 配当所得のうち一定額を税額控除

- 総合課税選択時のみ適用可能

- 損益通算

- 売却損が生じた場合に、その年の配当や譲渡益と相殺

- 申告分離課税選択時のみ適用可能

- 譲渡損失の繰越控除

- 損益通算しても売却損が残る場合に、3年間損失を繰り越せる制度

- 申告分離課税選択時のみ適用可能

があります。

総合課税・申告分離課税・申告不要の説明は今回は省略します。

どんな場合にマッチするか

特定口座しかない制度を活かせるケースとしては、「含み損が生じた際に回復が難しい、または時間がかかる」場合です。

大きな含み損が生じるきっかけとしては、サプライズでの業績下方修正、減配発表などがあります。このような場合は、結果的に特定口座の方が損失を抑えられることになります。

ただ、具体的な銘柄やシチュエーションは思い浮かびません…

結論としては、NISA一択

今回のクミアイ化学工業のように、損失は結果的に生じるものであり、最初から損失ありきで投資するケースは無いはずです。(もちろん、損失が生じることを想定しておくことは大切です)

仮にNISA口座で購入した個別株に大きな含み損が生じた場合、

- 非課税保有限度額に余裕があり、かつ現金に余裕があるなら塩漬け

- 非課税保有限度額に余裕がないなら売却で損失確定させて、保有枠を回復させて次の投資に向かう

という判断になりそうです。

検討はしたものの、特定口座で投資すべきケースは現時点では無さそうです。

※あくまでも個人の見解であり、判断根拠とした数字が間違っている可能性もあります。投資は自己責任でお願いします。

コメント